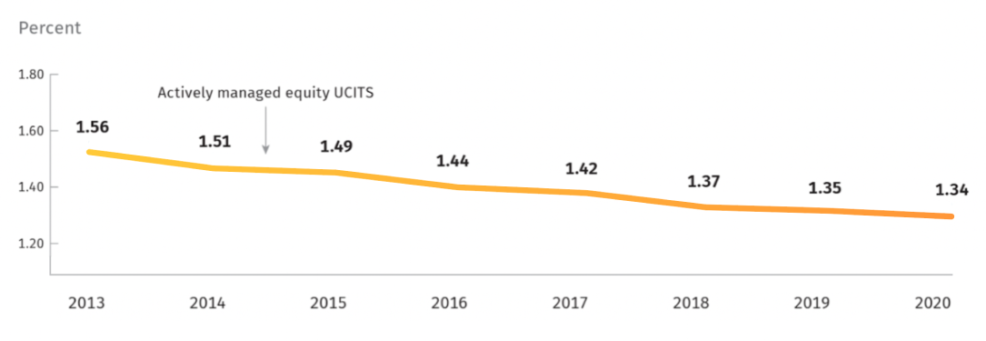

Chez Venn nous sommes persuadés qu’il existe d’autres facteurs expliquant ce phénomène, mais les frais pèsent en effet sur la capacité de génération d’alpha. La prise de conscience progressive de l’industrie sur ce sujet conduit à une certaine tendance à la compression des frais de gestion.

C’est généralement l’argument d’une tarification prohibitive qui est mise en avant pour expliquer la sous-performance structurelle des gérants actifs sur le long terme.

Évolution des frais courants au sein des fonds

Source: Investment Company Institute; Morningstar Direct

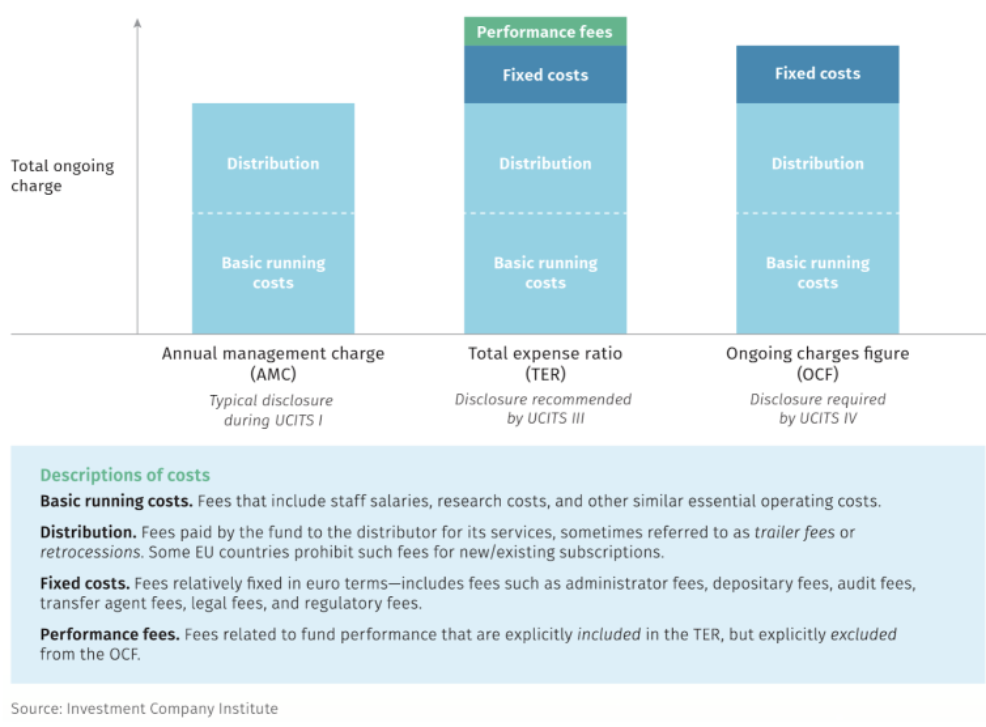

Structure de frais

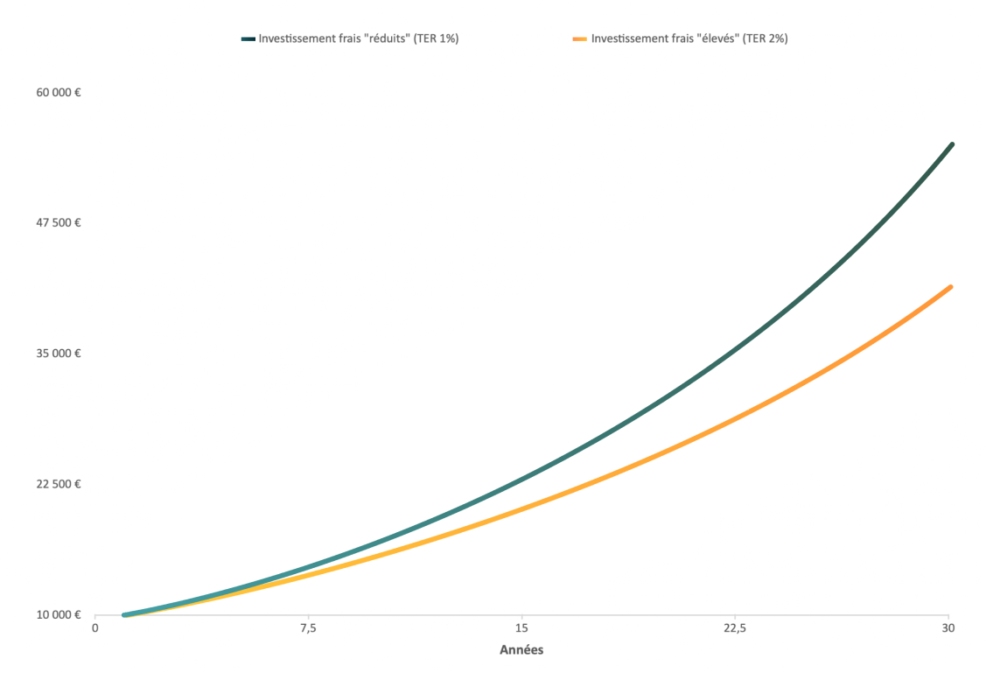

Une structure de coûts compressée permet de rendre une partie plus conséquente de la performance aux investisseurs et à plus long terme de créer un cercle vertueux : la performance “conservée” sera capitalisée générant ainsi une assiette de création de valeur plus large.

Exemple : les fonds AIS VENN SMART ALPHA gérés par Fédéral Finance présentent une structure de frais plafonnée à 1% (part I), soit inférieure de plus de 25% à la tarification moyenne pratiquée par les fonds actions européens (avant même de considérer l’impact des frais de surperformance !).

Enfin, l’alignement des intérêts ne se limite pas à nos yeux à une politique tarifaire. Cela passe aussi par de la transparence et une liquidité optimale.